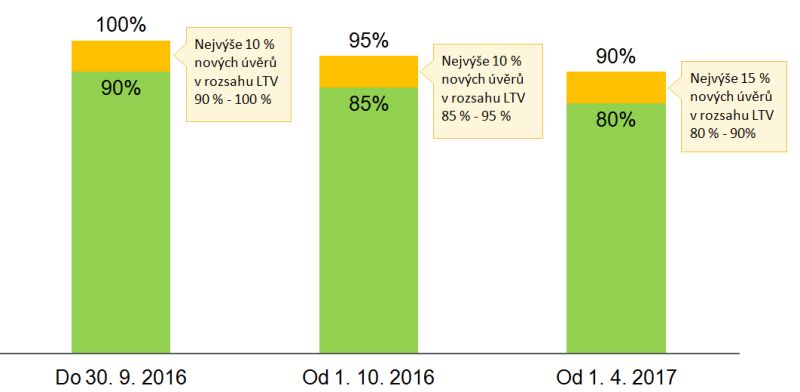

Konec 100% hypoték, další zpřísnění přijde za půl roku

Samotné doporučení není nové, bylo zveřejněno již v červnu letošního roku; nově pouze vstupují v účinnost některé jeho části.

Klíčové slovo LTV

Poměr mezi výší úvěru a hodnotou zastavené nemovitosti se označuje jako LTV. Pokud je hodnota LTV příliš vysoká a dlužník by se dostal do potíží se splácením hypotéky, mohla by nastat situace, že výtěžek z prodeje nemovitosti nebude postačovat k uhrazení dluhu.Čeho se ČNB obává?

V zásadě existují dva hlavní zdroje rizika:- pokles příjmů dlužníka, a

- zvýšení jeho výdajů.

Ztráta zaměstnání však nemusí být jediný důvod poklesu příjmů. Řada lidí dnes kupuje nemovitosti za účelem pronájmu a to i bez vlastních zdrojů. Stačí si vzít hypotéku, splátky pokryjí příjmy z pronájmu. Situace se však může změnit, pokud podobný nápad uskuteční příliš velký počet lidí. Přebytek nových nájemních bytů může vést k poklesu nájmů i k snížení ceny nemovitosti.

Růst výdajů, před kterým je třeba míti se na pozoru, souvisí s úrovní úrokových sazeb. Dnes jsou sazby hypoték tak nízké že v budoucích letech je jejich růst mnohem pravděpodobnější, než setrvání, nebo dokonce další pokles. Přitom růst úrokových sazeb by zřejmě znamenal vyšší měsíční zatížení dlužníků se všemi negativními důsledky.

Je patrné, že dnešní situace je ideální pro každého, kdo si chce vzít úvěr. Velké riziko však spočívá v tom, že tato ideální situace pravděpodobně nebude trvat po celou dobu splácení dnes poskytnutých úvěrů.

Banky by měly sledovat i další ukazatele

ČNB dále bankám doporučuje, aby kromě LTV analyzovaly i další ukazatele, které popisují bonitu budoucích dlužníků. Sem patří poměr mezi výší úvěru a čistým ročním příjmem dlužníka (LTI – Loan To Income), nebo poměr mezi výší splátky a čistým příjmem dlužníka (DSTI – Debt Service To Income). Pro tyto ukazatele zatím nejsou žádné hodnoty předepsány; regulátor se omezuje pouze na doporučení tyto údaje obezřetně vyhodnocovat.Doporučení není právně závazné. Zatím…

Dnes je zmíněné Doporučení ČNB skutečně pouze doporučení. ČNB nemůže bankám udělit sankci, pokud se jím neřídí. Doporučení pouze ukazuje pohled ČNB na to, jaké by tyto parametry měly být. Na druhé straně však ČNB vyjádřila připravenost využít svých dohledových pravomocí u institucí, které se těmito doporučeními neřídí. Není proto divu, že po takto zlověstném prohlášení se banky samy rády budou muset tímto doporučením řídit. ČNB na základě vlastního šetření poskytnutých úvěrů zjistila, že předchozí doporučení, platné od roku 2015 bylo bankami převážně dodržováno. Například předchozí limit hodnoty LTV měl hodnotu 100 % a porušení tohoto limitu bylo zjištěno u 4 % všech nových úvěrů.Přesto Česká národní banka již v červnu oznámila, že bude usilovat o to, aby získala pravomoc podobné limity závazně předepisovat. Podle informací zveřejněných Hospodářskými novinami připravuje ministerstvo financí změnu zákona o České národní bance, která by to měla ČNB umožnit.

Nebude to jednoduché

Zákon by tedy měl dát ČNB pravomoci, předepisovat bankám, jaké hodnoty LTV, LTI či DSTI se v jejich portfoliích mohou vyskytnout. Bude to nepochybně náročný úkol, protože tyto tři parametry jsou vzájemně provázané nejen mezi sebou, ale existují také souvislosti s dalšími parametry, jako je například úvěrová historie dlužníka, jeho věk, zdroj jeho příjmů atd. Pro vyhodnocování úvěrového rizika tvoří banky vlastní modely, jejichž přesnost je pravidelně kontrolována. Centrálně stanovené limity budou muset být ze své podstaty podstatně jednodušší. Uvidíme tedy, jak budou přínosné.Autor: Petr Kielar