Co stojí za změnou struktury hypotečních úvěrů?

30. 9. 2024 | Bankovní statistika ČNB ukazuje na zajímavou změnu ve struktuře nových hypotečních úvěrů na bydlení. Čím je tato změna způsobena a znamená nástup nového trendu?

Přibylo hypoték se čtyř- a pětiletým fixem

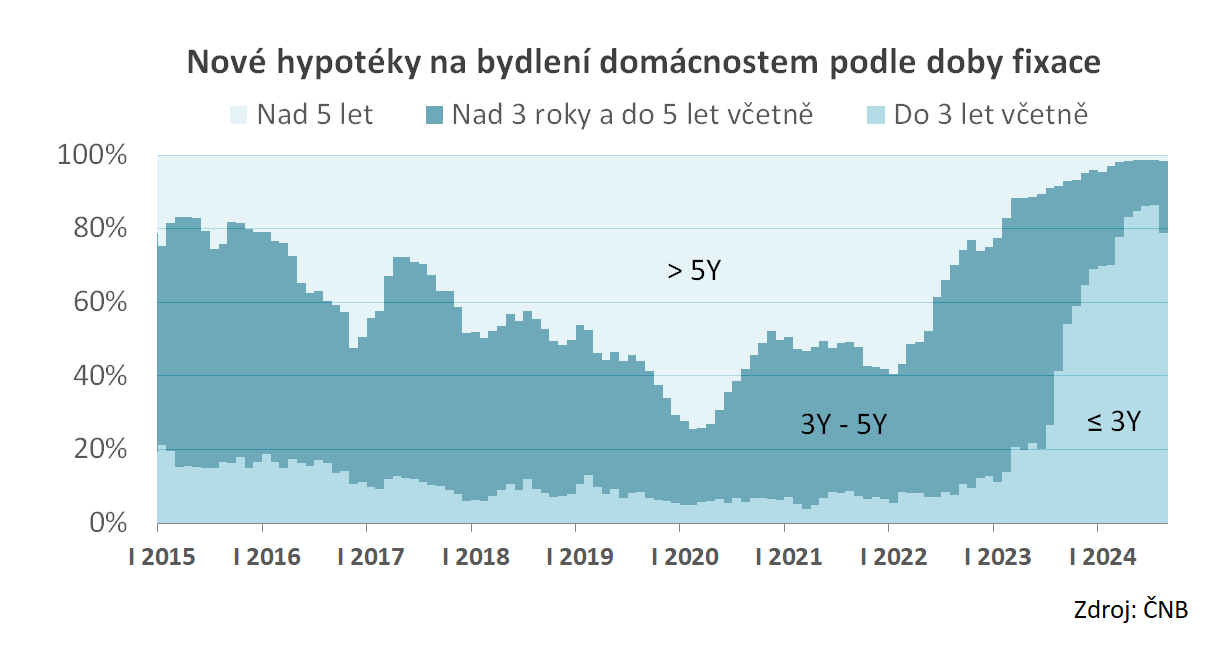

Od roku 2023 pozorujeme rostoucí zájem o hypotéky s krátkou fixací úrokové sazby. Důvody jsou dva: klienti doufají v pokles úrokových sazeb a počítají s tím, že po relativně krátké době získají nový, nižší úrok. Druhým důvodem je skutečnost, že dlužníci mají možnost při poklesu sazeb úvěr výhodně refinancovat, což pro banky znamená úrokové riziko. Proto i samotné banky preferují kratší doby fixace, u kterých je toto riziko nižší.Výsledkem této situace je extrémní růst zájmu o úvěry s krátkými fixacemi. V červenci letošního roku mělo 86 % nových úvěrů nejvýše tříletou fixaci.

Srpnová čísla však ukazují návrat pětiletých fixací Přesně řečeno jde o fixace delší než 3 roky, nejvýše však 5 let. . Podíl úvěrů s fixací nad 3 roky, nejvýše však 5 let vzrostl z červencových 12 % na 20 % v srpnu, a to na úkor kratších fixací.Když se podíváme na absolutní objemy nových úvěrů, vidíme, že v srpnu rostl zájem o všechny fixace, ale tří až pětiletý fix poskočil téměř na dvojnásobek.

Jsou důvodem úrokové sazby?

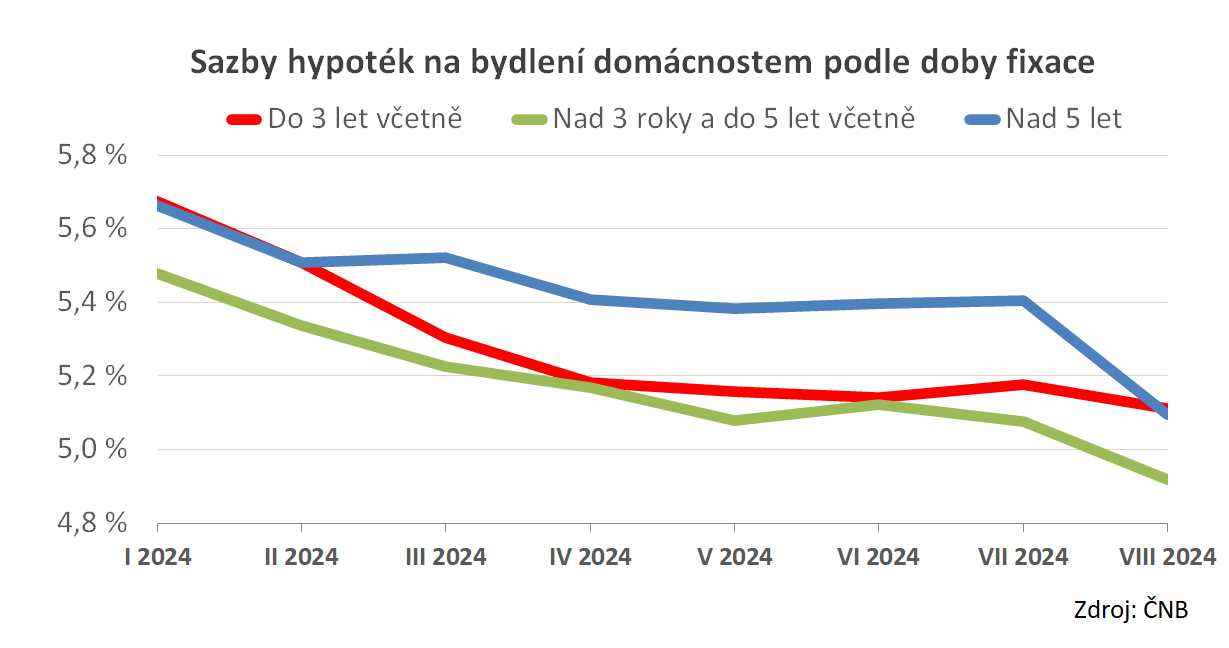

Jedním z důvodů mohou být úrokové sazby. Ty totiž neklesaly úplně rovnoměrně. Sazby pro fixaci 3-5 let klesaly rychleji než sazby pro nejvýše tříletý fix, což mohlo klienty pohnout k volbě delší fixace. Za tímto rozhodnutím může být také logická úvaha dlužníků: delší fixace je levnější a současně příliš nezavazuje. Pro úvěry poskytnuté do konce srpna ještě není účinná novela zákona o spotřebitelském úvěru, takže klienti mají možnost úvěr refinancovat se zanedbatelnými náklady. Proto se vyplatí vzít levnější, byť delší fixaci. Když úrokové sazby klesnou, bude možno využít nízké náhrady za předčasné splacení a úvěr refinancovat. V průběhu srpna se v médiích více psalo o blížící se změně zákona. Proto je pravděpodobné, že klienti, kteří si v této době sjednávali úvěr, byli o možnosti předčasného splacení velmi dobře informováni. Můžeme počítat i s tím, že často usilovali o podpis úvěrové smlouvy dříve, než vstoupí v účinnost nové znění zákona.

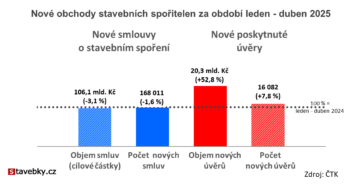

Dubnové obchodní výsledky stavebních spořitelen jsou pozitivní

Stavebním spořitelnám se daří jak v úvěrech, tak i v uzavírání nových smluv o stavebním spoření. Víme, která spořitelna uzavřela nejvíce smluv a která poskytla nejvíce úvěrů.

Bude trend pokračovat?

Vývoj trhu v dalších měsících se dá předvídat jen obtížně. Víme, že cena zdrojů pro poskytování hypoték postupně klesá a klesá rychleji, než výsledné sazby úvěrů. Úrokové marže bank rostou a dostávají se na „předcovidové“ hodnoty. Proto by měly pokračovat v poklesu i úrokové sazby hypoték.Nevíme však, jak se banky postaví k nové situaci, která vzniká změnou zákona o spotřebitelském úvěru. Banky budou mít možnost získat při předčasném splacení úvěru od klienta určitou náhradu, její výše je ale hodně omezená. Situace se pro banky zlepší, ale jen velmi omezeně. Bude záležet na samotných bankách, jak si novou situaci vyhodnotí.

Autor: Petr Kielar

Komentáře (0) ke článku

Co stojí za změnou struktury hypotečních úvěrů?